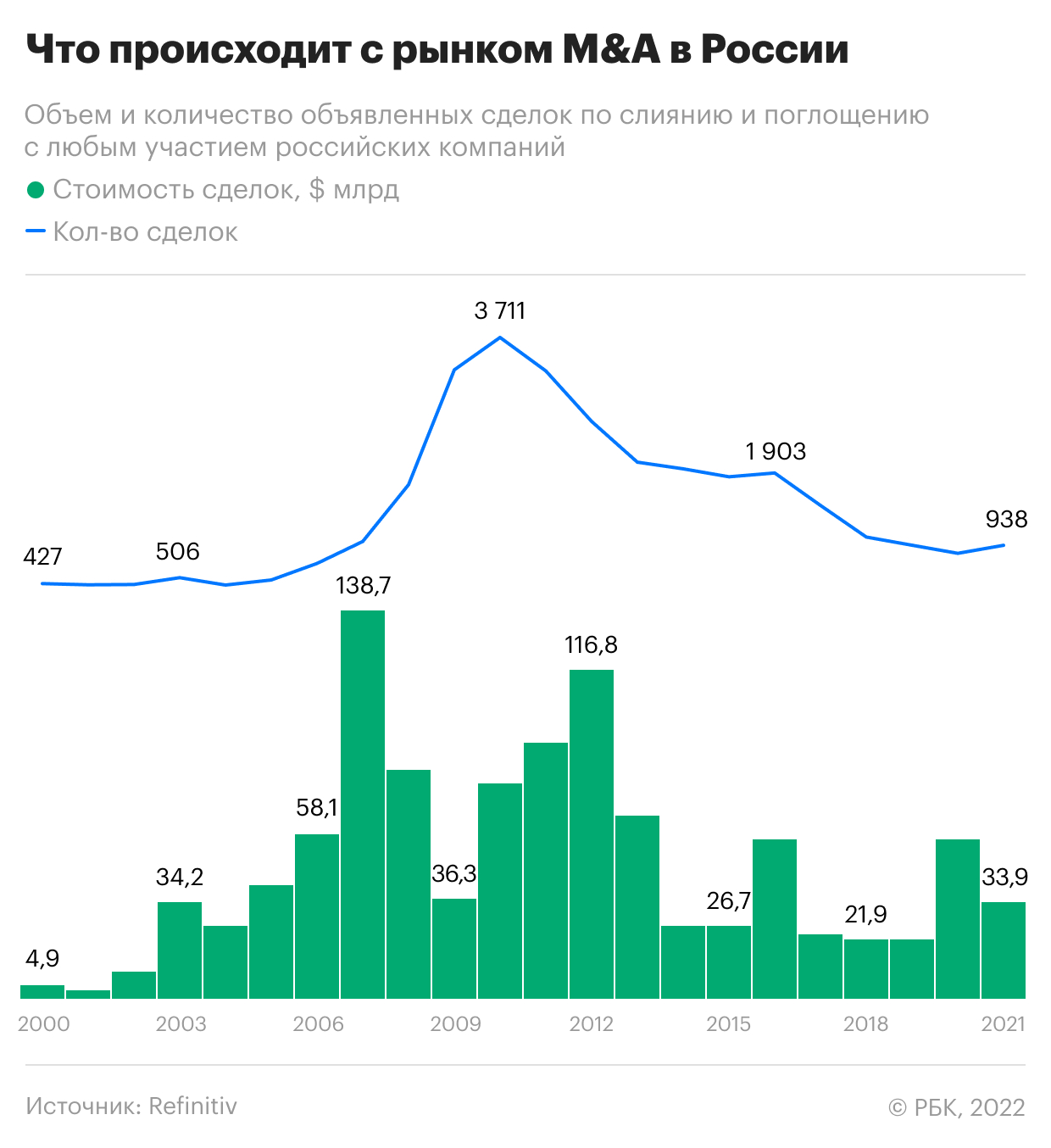

Объем сделок M&A с участием российских компаний в 2021 году упал на 40%, до $33,9 млрд, а рынок IPO установил рекорд за 10 лет, следует из оценок Refinitiv. Снижение рынка M&A связано с мегасделкой 2020 года по продаже Сбербанка

Сумма объявленных сделок по слияниям и поглощениям (M&A, mergers and acquisitions) с любым участием российских компаний в 2021 году снизилась на 40% по сравнению с результатами предыдущего года, до $33,9 млрд, следует из доклада аналитической компании Refinitiv. По итогам 2020 года он составлял $56,5 млрд. Количество сделок, наоборот, увеличилось с 831 до 938.

Высокий результат 2020-го, который был зафиксирован вопреки пандемии, обеспечила сделка по передаче Сбербанка от ЦБ правительству, писал РБК. Она оценивалась в $33,9 млрд, это более 70% от суммы всех сделок в денежном выражении за тот период. Без этого рынок упал бы до минимума с 2002 года.

В 2021 году самой значительной сделкой стала продажа «Роснефтью» доли в размере 5% в проекте «Восток Ойл» консорциуму компаний Vitol и Mercantile & Maritime Energy (Сингапур). Refinitiv оценил стоимость этой сделки в $4 млрд. «Роснефть» в отчете приводила оценку в €3,5 млрд.

Второе место занимает сделка по выделению угледобывающей «Распадской» за периметр холдинга Evraz. Ее акции планируется распределить между акционерами Evraz в соответствии с их долями. Стоимость сделки Refinitiv оценил в $3,1 млрд, она пока не завершена.

На третьей строке — продажа Сбербанком доставшихся ему за долги акций кипрской GFI Investments LTD (материнская компания холдинга «Евроцемент») Михайловскому комбинату строительных материалов. Покупатель является «дочкой» холдинга «Смиком» (ранее назывался «Базэлцемент» и входил в «Базэл»), связанного с родственником Олега Дерипаски Павлом Езубовым. Стоимость сделки составила $2,2 млрд (161 млрд руб.).

В пятерку лидеров вошла и сделка по покупке российской компанией Kismet Acquisition One Corp., основанной владельцем «Муз-ТВ» Иваном Тавриным, разработчика мобильных игр Nexters Global ($2 млрд). В такую же сумму эксперты Refinitiv оценили сумму сделки по продаже «Яндексу» части доли Uber в совместном предприятии MLU BV, которое владеет «Яндекс.Такси», бизнесами по доставке еды и развитию беспилотников. «Яндекс» также получил опцион на полный выкуп доли Uber через два года.

Рекорды по IPO и сокращение заимствований

После взрывного роста на 131% по итогам 2020 года рынки акционерного капитала в России в прошлом году показали снижение на 6%. На них в общей сложности привлекли $7,4 млрд. Всего было проведено 20 сделок. В 2020 году количество сделок достигало 22.

Более половины суммы, привлеченной на рынках акционерного капитала в 2021 году, пришлось на IPO. В ходе первичных выпусков эмитенты получили $3,7 млрд. Это самый высокий показатель с 2011 года.

Индекс Мосбиржи в 2021 году поднялся на 15%, показывая рост выше 20% в течение года, что стимулировало дополнительный интерес инвесторов к рынку акционерного капитала, отмечает старший портфельный управляющий «Сбер Управление активами» Григорий Островский. Это позволило многим компаниям провести размещения акций на выгодных для себя условиях.

Директор департамента анализа рынка акций инвестиционной компании «Атон» Виктор Дима добавляет, что на рост показателей IPO повлияли отложенный спрос и отложенные размещения. «Также повлияли сильные рынки. Они были достаточно хороши для всех IPO. Кроме этого, у инвесторов появился аппетит к новым историям, в том числе российским», — отмечает эксперт.

Крупнейшим размещением года стало IPO ретейлера Fix Price. Компания получила $1,77 млрд, говорится в обзоре Refinitiv. Также эксперты обращают внимание на первичное размещение бумаг Европейским медицинским центром, которому удалось привлечь $500 млн.

На повторные размещения пришлось 39% от общего объема поступлений с рынка акционерного капитала, говорится в обзоре. В ходе их удалось привлечь $2,8 млрд, что на 36% меньше, чем в 2020 году.

Лучшие финансовые результаты во всех видах размещения продемонстрировал сектор розничной торговли с $2,2 млрд. Впрочем, львиная доля этой суммы пришлась на IPO Fix Price.

На российских рынках заемного капитала в 2021 году эмитенты взяли в долг $34,9 млрд, что на 7% меньше показателей 2020 года. Всего в 2021 году было размещено 88 выпусков долговых обязательств. Это самый низкий результат с 2013 года. По сравнению с 2020 годом число выпусков сократилось более чем на треть.

Снижение выпуска долговых обязательств связано с жесткой политикой Банка России, который в рамках борьбы с инфляцией в течение всего 2021 года повышал ключевую ставку, поясняет Островский. «Ставка выросла с 4,25 до 8,5%. Это вызвало продажи в сегменте рублевого долга и понизило к нему интерес со стороны инвесторов», — говорит эксперт.

74% от общей суммы, привлеченной на долговом рынке, пришлось на корпоративный долг инвестиционного класса. Больше всего поступлений обеспечил финансовый сектор — $15,9 млрд. Это на 38% больше, чем в 2020 году, показывают данные Refinitiv.

Идет загрузка следующего нового материала

Это был последний самый новый материал в разделе "Макроэкономика"

Материалов нет